В начале месяца компания FXCM опубликовала информацию о том, что розничные клиенты брокера получали более качественное исполнение сделок в сравнении с рынком фьючерсных контрактов или межбанковским рынком. В частности, розничные клиенты компании получали такие же или более выгодные цены в 90,83% случаев. Чтобы понять причины и цели публикации этого отчета редакция Finance Magnates связалась с исполнительным директором FXCM Дрю Нивом.

По словам Нива, у исследования, проведенного компанией, есть две целевых аудитории: частные клиенты и регуляторы. На рынке бытует заблуждение о том, что институциональные клиенты получают более выгодные цены, нежели частные трейдеры, однако специалистам, работающим в этой отрасли, хорошо известно, что это не так.

Нив пояснил, что в этой отрасли ценообразование во многом зависит от сегмента рынка. Таким образом, провайдеры, зная, что FXCM работает с частными клиентами, могут предложить им более выгодные условия по сравнению с безликими рынками типа EBS и CMЕ. Таким образом брокер надеется развеять миф о том, что институциональные инвесторы получают более качественное исполнение сделок.

Кроме того, своим исследованием компания надеялась продемонстрировать регуляторам, что форекс брокеры способны предлагать своим клиентам более выгодные условия, чем биржи. Нив также объяснил, что опровергнуть это заблуждение достаточно сложно, поскольку никто не публикует соответствующие данные по внебиржевым сделкам.

Регуляторам не все равно?

По словам Нива, на данном этапе FXCM видит свою задачу в том, чтобы начать диалог. Он также добавил, что не только FXCM, но и весь розничный сегмент форекс в США предлагает своим клиентам более выгодные условия, чем биржи, и регуляторам следует об этом знать. Между тем, доказательства, подтверждающие его правоту, лежат на поверхности: например, розничные брокеры дают котировки с пятью знаками после запятой, тогда как биржи ограничиваются лишь четырьмя. Но регуляторы не обращают внимание на подобные нюансы. Иными словами, FXCM придерживается мнения, что чем больше будет информации, тем больше шансов добиться справедливой оценки качества исполнения сделок в форекс-индустрии.

Что на счет LMAX?

В связи с этим у нас возник вопрос, почему такие гибридные решения как LMAX, которые используют комплексные торговые инструменты (MTF), не считаются оптимальной моделью для розничной отрасли. Теоретически, MTF дают преимущества открытой книги приказов, как на бирже, и открытого ценообразования, которое можно настроить специально для частных клиентов. Однако Нив пояснил, что LMAX обладает узкими спредами, но, в отличие от межбанковских ECN, предлагает весьма скудную ликвидность по каждому отдельному инструменту. Таким образом, MTF не идет ни в какое сравнение с ликвидностью, которую предлагают своим клиентам FXCM и другие крупные брокеры, работающие в розничном сегменте.

Размер счета имеет значение?

Будут ли регуляторы требовать повышения минимальных счетов? Анализ, проведенный FXCM, показал, что трейдеры с крупными счетами, как правило, успешнее своих коллег с небольшими счетами. По его словам, это правило применимо ко всем классам активов; в частности, мелкие счета показывают плохие результаты при торговле такими продуктами как, например, акции. «Люди любят торговать акциями компаний с низкой капитализацией из-за их высокой волатильности, даже несмотря на крайне невыгодную чистую рентабельность», — пояснил Нив, добавив, что регуляторы вряд ли введут такое ограничение на рынке форекс.

Нив также отметил, что подобные изменения, фактически, убили форекс индустрию в Южной Корее, где регулятор потребовал, чтобы размер сделки был не ниже 100 тыс. единиц, а кредитное плечо не больше 10:1. Таким образом, чтобы начать торговлю, клиенты должны были иметь на счетах пятизначные суммы.

Частные трейдеры предпочитают спот

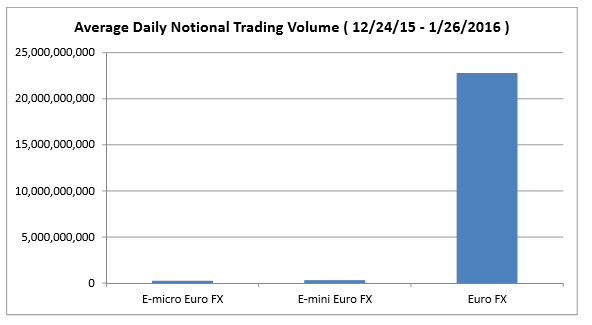

Несмотря на ряд ограничений для розничного сегмента в США, данные по объемам торговли говорят о том, что трейдеры предпочитают торговать валютами на рынке спот, а биржевые продукты типа фьючерсных контрактов не пользуются особой популярностью.

На графике видно, что среднедневной объем стандартных контрактов в период с 24 декабря 2015 года по 26 января 2016 года составил 22,5 млрд долларов, тогда как объемы по контрактам E-Micro и E-Mini не превысили 1,1% и 1,4% соответственно относительно суммы крупных контрактов. По словам Нива, предполагается, что небольшие контракты будут использоваться частными трейдерами, однако отсутствие объема говорит о том, что розничный клиент не спешит выходить на рынок валютных фьючерсов. Подводя итог, Нив добавил, что клиенты приходят в FXCM (и к другим розничным брокерам), потому что они предлагают более выгодные условия.

Объемы торгов FXCM выросли в январе

Между тем, согласно опубликованному сегодня отчету, в январе среднедневной объем торговли в частном секторе вырос до 16,5 млрд долларов, что на 12,2% выше декабрьских значений (14,7 млрд долларов) В годовом исчислении динамика оказалась менее впечатляющей, зафиксировав снижение на 19%. В среднем розничные клиенты брокера в январе совершали по 689 тыс. сделок в день, что на 37,6% больше, чем в декабре 2015 года и на 18,0% больше значений января 2015 года.